Marie Bydžovská, EUROSKOP, 18. října 2011

Autor knihy Mystérium kapitálu Hernando de Soto poskytl Euroskopu rozhovor, když navštívil letošní Forum 2000.

Mnoho lidí viní z krize „hamižné bankéře“. Může za krizi opravdu nenasytnost finančníků?

Je těžké dát vinu jednomu sektoru. Některé finanční instituce profitovaly ze situace, například mnohé hedge fundy slušně vydělaly. Ale jiní finančníci ztráceli. Navíc u kořenů krize byla i snaha politiků umožnit lidem vlastní bydlení. Jednalo se o souhru mnoha faktorů. A v každé zemi to bylo trochu jiné. Nemůžeme říct, kdo je hlavním viníkem. Rozvinuté země věnují příliš pozornosti tomu, kdo za krizi může. Raději by se měly poučit do budoucnosti.

Byla tedy příčinou krize v západních zemích chyba kapitalistického systému?

Evropané a Američané zapomněli mnoho z toho, co umožňuje kapitalismu fungovat. Nebo si to možná nikdy neuvědomovali. Mnoho věcí děláme, aniž bychom věděli proč. Typickým příkladem je kompas – 500 let jej námořníci využívali k určení severu a nevěděli, že to umožňuje fakt, že severní pól je magnetický. Podobně to je s Američany a Evropany, kteří zapomněli, že nemůžete mít trh, pokud nemáte informace. Na vesnickém trhu se všichni znají, ale ne na velkém trhu. Tam musíte vést o účastnících trhu údaje.

Největší díl krize vzešel z derivátů a CDS (pojištění úvěrového selhání, pozn. red.) a ty nejsou zaznamenávány ani v Evropě ani v USA. Kvůli tomu vznikla na trzích nedůvěra. Evropa a Amerika zapomněly vést záznamy o nejobjemnějších finančních nástrojích. A zapomněly, že majetek je základem kapitalismu.

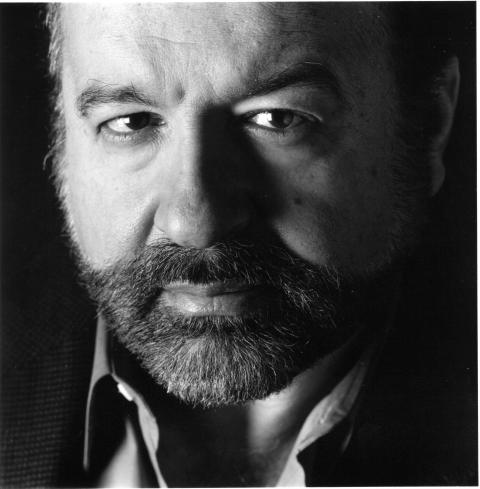

Peruánský ekonom Hernando de Soto patří k významným představitelům liberální ekonomie. Zakladatel Institutu pro svobodu a demokracii a autor i česky vydané knihy Mystérium kapitálu, která analyzovala předpoklady kapitalismu. (foto: wikipedia)

Měly by deriváty a CDS, které byly mezi hlavními viníky krize, být regulovány?

Nejdříve je musíme identifikovat. Potom mohou politici rozhodnout, co budou regulovat. Nejlepší definice krize je „velmi ztížená dostupnost úvěrů“ („great credit contraction“). V takové situaci je omezeno úvěrování, protože na trzích neexistuje důvěra. Problém je, že nikdo neví, kde je semeniště problémů. Proto nikdo neposkytuje úvěry. Nevědí, jestli budou věřitelé schopni splatit půjčky, protože nejsou známé jejich bilanční listiny. Je důležité vědět, kde je problém – identifikovat které banky drží špatné dluhy a deriváty. Nikdo tyto otázky nepokládá, protože se obávají, že odpovědi na ně by mohly způsobit paniku. Ale dokud nebudeme znát pravdu, nemůžeme regulovat, protože nevíme co.

Finanční trhy tedy operují v tajnostech?

Absolutně. Je to jako ekonomika Třetího světa. To je důvod, proč nikdo nechce poskytovat úvěry.

Spočívá chyba Západu v tom, že se od čistě kapitalistického systému odklání?

Kapitalisté jsou vlastně operátoři, jak říká Marx. Nemusí nutně rozumět systému. Lidé v rozvojovém světě dnes vědí o kapitalistickém systému více, protože jej musí sami ustanovovat. Západ naopak odpočívá na úspěších svých předků.

Západní země vydávají na řešení krize stále více financí, protože se domnívají, že se jedná o ztíženou dostupnost úvěrů. Jenomže na Západě nejsou úvěry tvořeny penězi ale cennými papíry. Ty tvoří majetek. Jsou dva typy peněz. Běžná měna a druhý druh peněz, kterému v 19. století říkali zpeněžitelnost („moneyness“) – cenné papíry, s kterými nemůžete platit v kavárně, ale které garantují hodnotu.

Vláda poskytuje bankám hotovost, z které mohou finanční instituce poskytnout úvěry v desetinásobné výši. Fakticky jsou tedy banky od začátku v bankrotu. Peníze, které vytvoří ten desetinásobek, nejsou v hotovosti. Jsou to cenné papíry, které garantují danou hodnotu. Dříve o nich vedly údaje, ale před sto lety přestali.

Je možné to změnit ze dne na den? Nepovede zveřejnění dosud tajných údajů k panice?

Realita to změní. Až nějaká banka zkrachuje a vláda nebude schopná ji zachránit. Vláda bude muset zasáhnout a vyhlásit bankovní prázdniny. Potom začne zjišťovat, kdo co vlastní. Stane se to dříve či později. Ideální by bylo vědět to dříve, abychom mohli zajistit hladký přechod („soft landing“).

Příležitost na změnu byla promrhána v září a říjnu 2008. Krizi zahájilo to, že držitelé rizikových hypoték nemohli své úvěry splácet. Na Wall Street propukla panika, protože dluhy a s nimi riziko držely banky. V té době ministr financí Hank Paulson navrhl, abychom identifikovali, kdo drží dluhy. Představil program TARP (Trouble Assets Reliéf Programme). Cílem bylo chirurgicky odstranit špatná aktiva. Jenomže zjistil, že mu chybí data. Proto plán změnil a na místo, aby použil peníze na nákup toxických aktiv, použil je na pomoc bankám.

To byl moment, kdy měl přijít a říci: „Jak je možné, že neexistují data. Chci je znát.“ Potom měl udělat bezpečnostní hradby kolem bank a použít proceduru, při níž by mohl odlišit mezi dobrými a špatnými institucemi. Roubini a další ale na místo toho podpořili dočasnou nacionalizaci. Od té doby ve víře, že keynesyánství opravdu funguje, nalíváme finance na trhy, aby vytvořily důvěru. A zatím to nemá moc dobré výsledky.

Tedy nejenom evropské banky, o jejichž potížích píší média, ale i americké banky jsou v problémech?

Nevíme. Dokud nebudou existovat data. Je to jako když chcete vědět, kolik lidí v Česku má spalničky – nejdříve musíte provést průzkum.

Není krize, která nejsilněji zasáhla západní země příležitostí pro rozvojové země?

Uvidíme. Víme z roku 2008, že když vyspělé ekonomiky padají, padají i rozvojové ekonomiky, ale méně. Rozvojové země mají kvalitnější cenné papíry. Daří se jím lépe, ale také trpí.

Co stojí za vzestupem Číny? Podařilo se jí úspěšně adaptovat kapitalistický systém?

Čína roste opravdu fascinující rychlostí. Není však jedinou zemí, která roste o 10 procent HDP ročně – podobně je na tom Indie. I Peru roste o 9 procent HDP ročně. Čína má tržní dimenzi a dobrý úspěšný model – inspirovala se hongkongským právem. Vzhledem k velikosti jejího vnitřního trhu by se jí mělo i nadále dařit. Ale přesto je nutné zdůraznit, že její nejdůležitější zákazníci jsou stále západní státy. Pokud bude jejich hospodářství padat, ovlivní to i Čínu.

V dlouhodobém horizontu budou mít rozvojové země lepší výsledky než rozvinuté země z několika důvodů. Kvalita jejich cenných papírů roste a na světě je nedostatek nerostných surovin. Rozvojové země mají většinu nerostných surovin a potenciálně zemědělské půdy.

Může se Západ nějak inspirovat úspěchem rozvojových zemí?

Rozvojové země začaly hospodářsky růst na konci 80. let a začátkem 90. let. V té době převládala pravidla nazývána Washingtonský konsensus. Bod 10 Washingtonského konsenzu říká, že všechen majetek a jeho vlastníci musí být jasně identifikováni. Bohaté západní země tento konsensus již opustily, rozvojové země jej stále dodržují.

Na Západě se rozhodli, že transakce nejsou vlastnictví, ale kontrakt. Proto patří do jiné právní oblasti. Ve skutečnosti ale jsou všechny kontrakty majetek, protože je někdo vlastní. Objevilo se mnoho malých triků, které měly zjednodušit finančnictví. Západní bohaté státy zapomněly, že klíčová je identifikace věcí. To je zásadní rozdíl mezi rozvinutým a rozvojovým světem.

Autor: Marie Bydžovská, Euroskop